Företagens finansiering

Ladda ner och läs hela rapporten (pdf)

Majoriteten av Sveriges mindre och växande företag är ägarledda företag där ägaren både styr och arbetar i företaget. Nästan alla företag vill växa och därmed bidra till innovation och arbetstillfällen. Jobben som skapas i de privata företagen genererar inte bara inkomster till de anställda utan också skatteintäkter till vår gemensamma välfärd. (Läs mer i rapporten Välfärdsskaparna.) Grundläggande ramvillkor så som skattesystemets uppbyggnad, företagens kompetensförsörjning och de svenska arbetsgivarkostnaderna påverkar direkt småföretagens tillväxtmöjligheter och därmed den svenska konkurrenskraften. Det gör även företagens möjligheter att anskaffa finansiering.

Att anskaffa finansiering är en av de större utmaningarna i växande företag. Företagarnas finansieringsundersökningar som gjorts årligen sedan 2011 visar att många företag upplever betydande svårigheter med att erhålla finansiering till investeringar.* Om bolagets egna intjäning inte räcker till, eller om bolaget inte har ett positivt kassaflöde, t.ex. under en utvecklingsfas eller som nu i en ekonomisk kris, kan det behövas extern finansiering. Tillgången på finansiering påverkar helt enkelt företagens överlevnads- och utvecklingsmöjligheter och med detta svensk konkurrenskraft och tillväxt.

* En möjlig delförklaring är att bankerna bl.a. fått mer omfattande kapitalkrav. Se även Bornefalk A. (2012) ”Företagandet och kapitalförsörjningen Hur näringslivet kan klara stramare bankregler?” Svenskt Näringsliv.

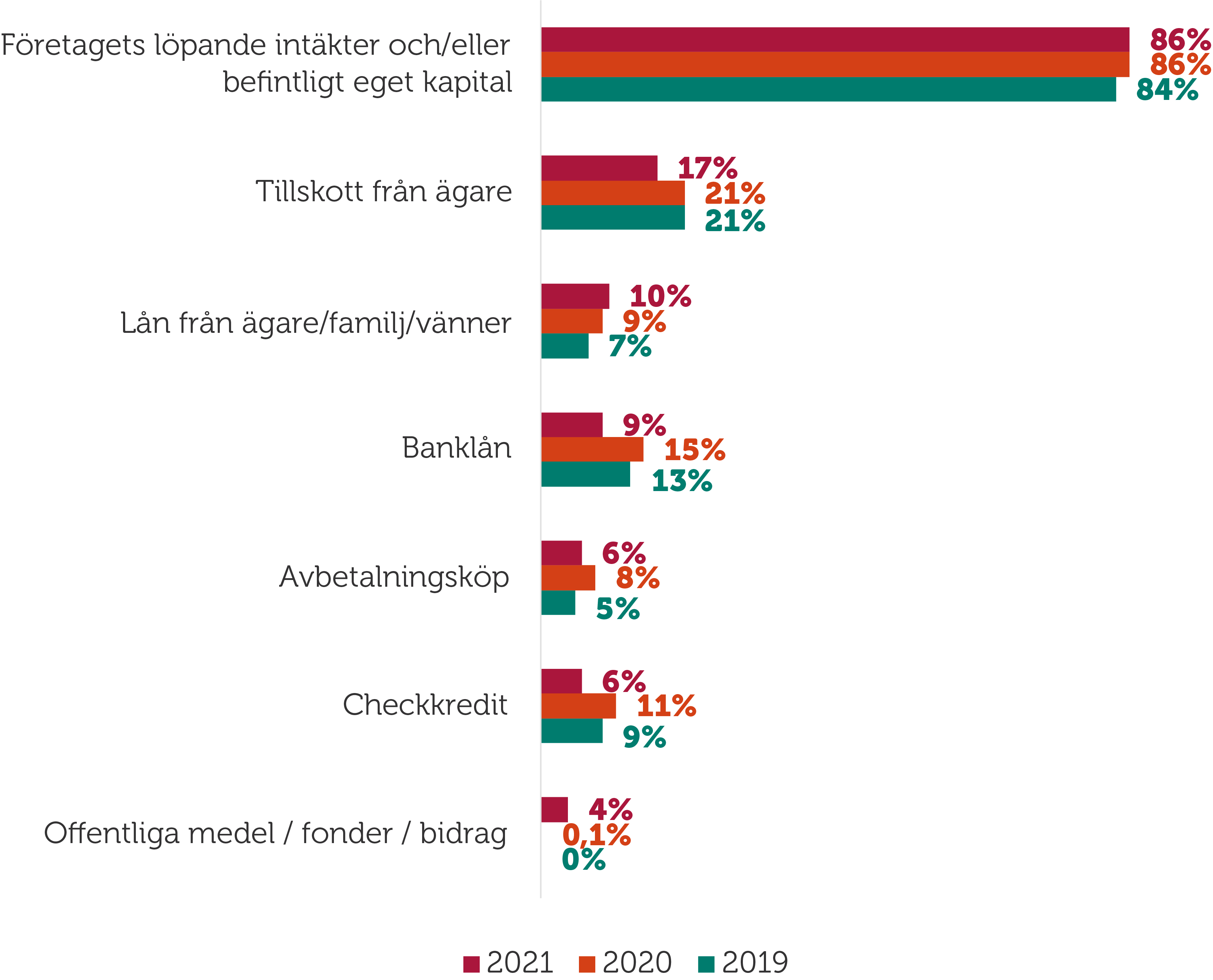

I första hand vill de flesta företag finansiera sig med eget kapital och löpande intäkter.** En klar majoritet, 86 procent, av alla företag som har gjort investeringar under de senaste 12 månaderna, har gjort det helt eller delvis med löpande intäkter och/eller befintligt eget kapital, se figur 1. Detta tyder på försiktighet och en motvilja till skuldsättning.

** Jakobsson och Herin studerar nya företags finansiering i Sverige och finner att eget kapital spelar en avgörande och relativt andra länder mer betydande roll som finansiering till svenska företag (Jakobsson, U. & Herin J., 2012, ”Nya företags försörjning av riskkapital”, Svenskt Näringsliv).

För många mindre och växande företag är den egna intjäningen emellertid inte nog, det behövs kompletterande finansiering i form av banklån eller tillskott från ägare. Under 2020 har 17 procent av företagen behövt tillskott från ägarkretsen för att finansiera investeringar. Det är en minskning från 21 procent 2019. Se figur 1. Samtidigt har antalet företag som finansierar investeringar genom banklån minskat markant under året, från 13 procent 2019 till 9 procent 2020. Lån från ägare/familj/ vänner har istället ökat som finansieringskälla, 10 procent av företagen har under året finansierat investeringar på detta sätta. En trolig förklaring till dessa förändringar är den osäkerhet som följer av corona och hur det påverkat verksamheterna.

Figur 1. På vilket sätt finansierade företaget investering(ar) de senaste tolv månaderna?

Bas: Företag som under de senaste 12 månaderna har gjort någon investering, n=334.

Oavsett orsaker är det en oroande utveckling när mindre och växande företag blir allt mer beroende av lån från familj och närstående. Att låna av en bank är för många företagare förstavalet när man vill söka kompletterande finansiering.

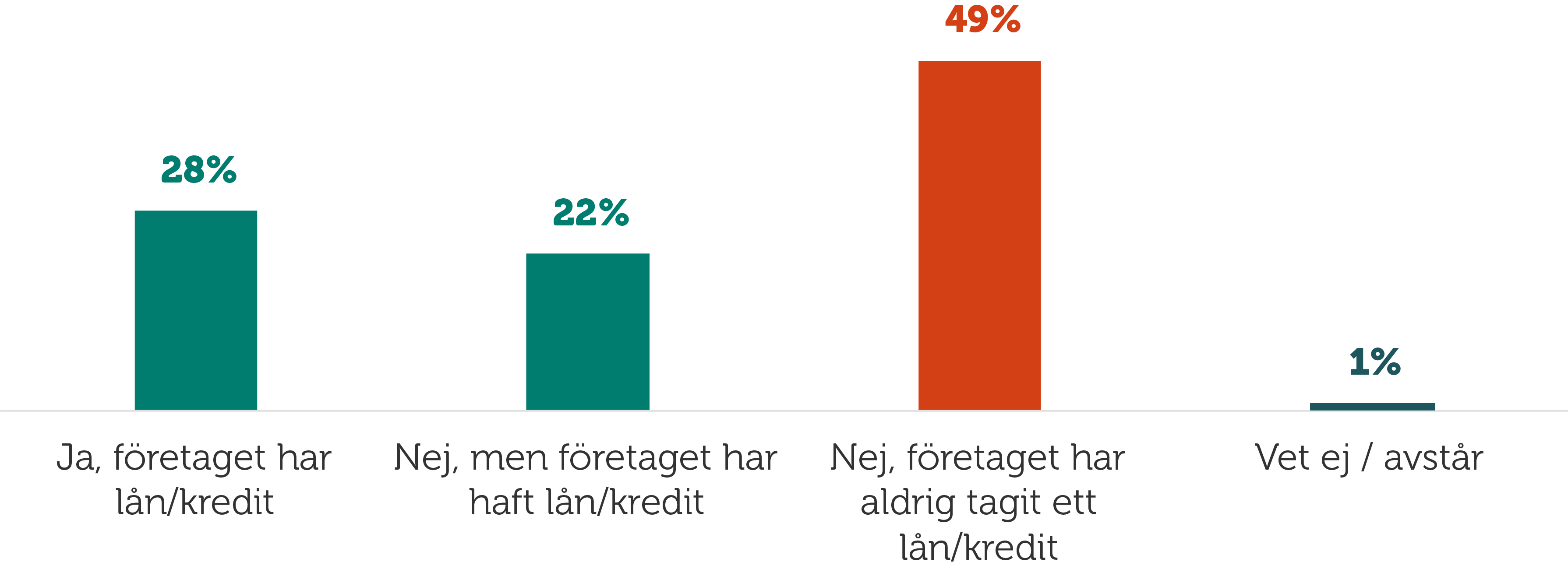

Figur 2 visar att nära en tredjedel av de tillfrågade företagen har lån/kredit hos en kreditgivare. Ytterligare 22 procent av företagen har haft lån/kredit hos en kreditgivare. En anmärkningsvärt hög andel, hela 48 procent, av företagen har aldrig tagit ett lån.

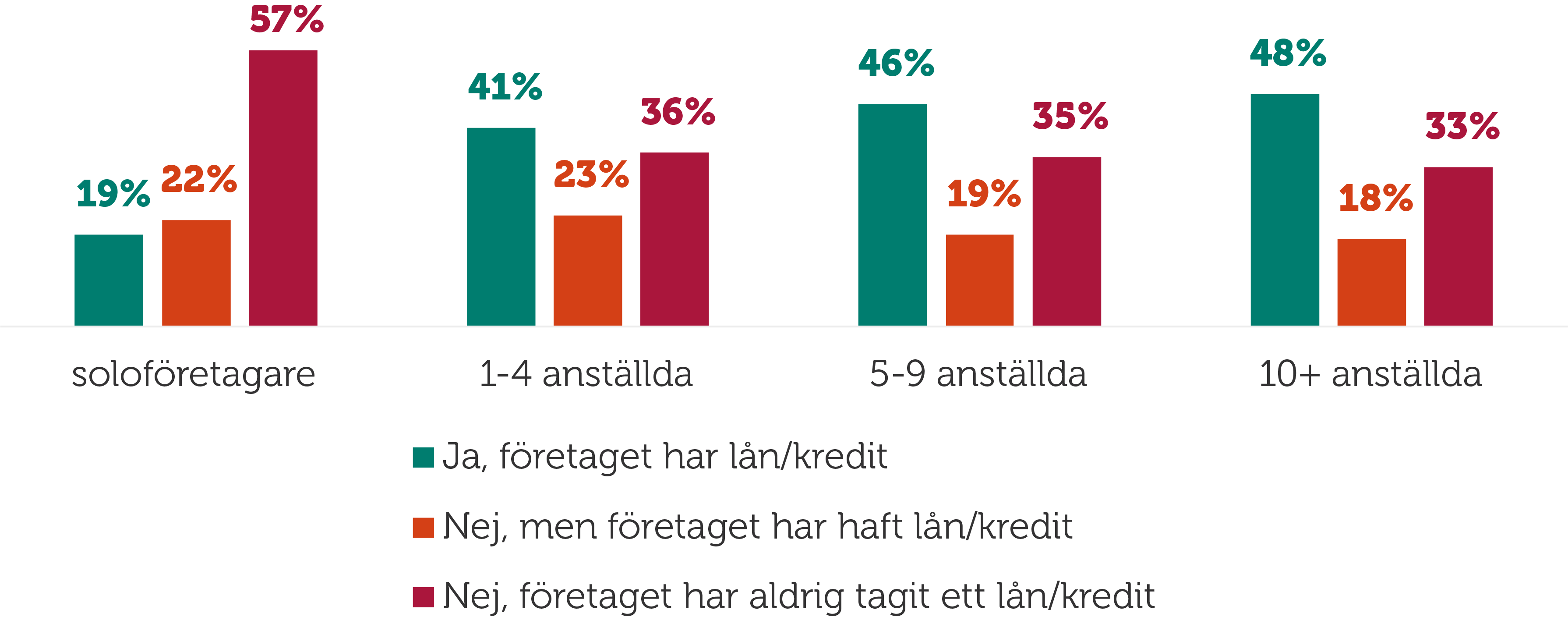

För större företag är den finansiella strukturen mer komplicerad och andelen företag med lån/kredit hos kreditgivare växer med storlek, sett till antal anställda, se figur 3. Samtidigt kan mindre företag ofta vara mer beroende av banklån än större företag eftersom de sällan har andra finansieringsalternativ tillgängliga. Mindre företag har inte tillgång till internationella kapitalmarknader eller avancerade finansieringsinstrument, annat än till en betydande kostnad. Den mest betydande skillnaden är mellan soloföretag och företag med en eller flera anställda, där ser man tydligt att andelen företag med lån/kredit hos kreditgivare växer.

Figur 2. Har företaget lån/kredit (ej checkkredit) hos en kreditgivare?

Figur 3. Har företaget lån/kredit (ej checkkredit) hos en kreditgivare? Sett till storlek, antal anställda.

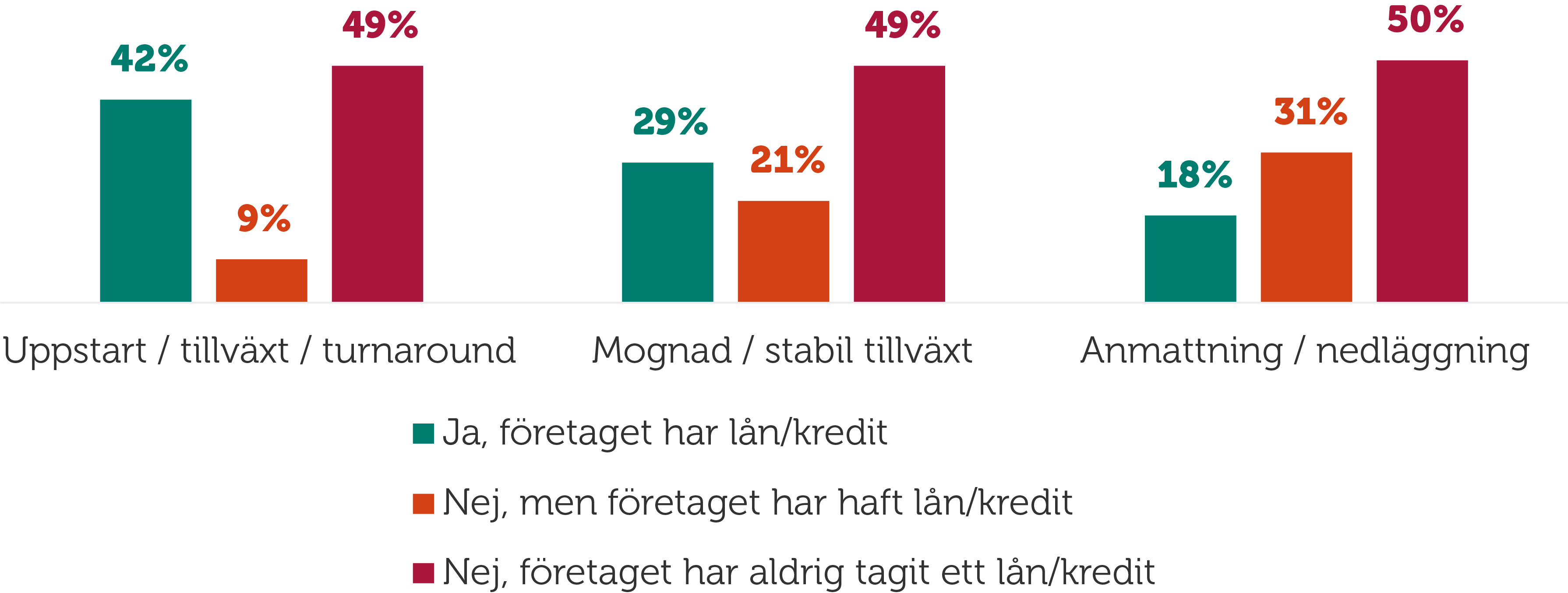

Även företagens utvecklingsfas påverkar finansieringen. Figur 4 visar att lån/kredit hos en kreditgivare är betydligt viktigare för företag som upplever att de befinner sig i uppstart/tillväxt/turn- aroundfas, än för företag i mognads- eller avmattningsfas.

Figur 4. Har företaget lån/kredit (ej checkkredit) hos en kreditgivare? Sett till utvecklingsfas.